令和 5 年度 税制改正(速報)≪執筆:アクタス税理士法人≫

2023.01.11

新年明けましておめでとうございます。 本年も価値ある情報をお届けいたしますので、何卒よろしくお願いいたします。

今回は税制大綱についてご紹介いたします。

12月16日に「令和5年度税制改正大綱」が公表されました。今回の改正では、若年層の資産形成・資産移転を図るためのNISA拡充、生前贈与制度の見直し、「1億円の壁」と言われる超富裕層への課税強化といった、格差等への対応をする改正項目が目立ちます。防衛費の財源確保は、法人税、所得税、たばこ税の増税で対応となりますが、施行時期の明記は避けられました。 (

■ 法人課税 法人課税は、オープンイノベーション税制、研究開発税制の見直しを中心に、基本的には既存措置の延長・見直しが多い内容となっています。

項目 内容 適用期日等

研究開発税制 【延長・拡充】

○研究開発税制の改組 1.一般型と中小企業技術基盤強化税制 において、試験研究費の増加割合に応じた税額控除率の見直し 2.一般型と中小企業技術基盤強化税制 における控除上限 について、コロナ特例5%上乗せを廃止 3.一般型の控除上限 について、試験研究費割合の増減の変動 に応じて、控除上限も変動させる 仕組みを導入 4.中小企業技術基盤強化税制における控除上限について、10%上乗せ要件の強化 5.オープンイノベーション型 について対象範囲の追加等 6.試験研究費の範囲の見直し (性能向上を目的としない「設計・試作」は、対象外) (サービス開発の「データ収集」において既存データ活用も対象に)

令和5年4月1日~令和8年3月31日までの間に開始する事業年度

オープンイノベーション税制 【拡充】

○制度概要 スタートアップ企業とのオープンイノベーションに向け、国内の事業会社等が、スタートアップ企業の新規発行株式を一定額以上取得する場合、株式の取得価額の25%を所得控除 する

○範囲拡大と要件見直し 1.既存の発行株式の購入による取得も対象とする (議決権の50%超、投資金額5億円以上、上限200億円) 2.取得から5年以内に一定の成長要件を満たした場合は減税メリットが継続する 3.現金による出資をした特定株式の取得価額の上限を50億円 (改正前:100億円)に引き下げる

大綱では適用期日等の具体的な明記なし

暗号資産の期末時価評価の見直し

○期末における時価評価の対象外

大綱では適用期日等の具体的な明記なし

主要規定の延長措置

○中小企業者等の法人税の軽減税率(所得金額年800万円まで15%)の特例制度

○中小企業投資促進税制 (一定の設備投資に対し30%特別償却又は7%税額控除) ※設備除外:コインランドリー業(主要な事業であるものを除く。)の 用に供する機械装置でその管理のおおむね全部を他の者に委託する もの

○中小企業経営強化税制 (経営力向上計画による設備投資に対し即時償却又は10%税額控除) ※設備除外:コインランドリー業又は暗号資産マイニング業(主要な事 業であるものを除く。)の用に供する資産でその管理のおおむね全部 を他の者に委託するもの

○DX投資促進税制(要件の見直し)

令和7年3月31日まで2年延長

○特定資産の買換え(内容の見直し)

令和8 年3 月31 日まで3 年延長

■ 個人所得課税 個人所得課税の改正ではNISA の拡充・恒久化が主要な見直しの内容になっています。

項目 内容 適用期日等

NISA の拡充・ 恒久化

○拡充・恒久化 を行うため現行の一般NISA、つみたてNISA を1 つにまとめる

○1 つにまとめられた制度内において、上場株式などにも投資できる成長投資枠 を設ける

項目 つみたて投資枠 成長投資枠

対象者 18歳以上居住者

対象商品 一定の株式投資信託等 上場株式投資信託等

年間投資上限 120万円

240万円

(併用可能で年間最大360万円)

非課税限度

1,800万円

(うち成長投資枠1,200万円)

非課税期間 無期限

投資期間 無期限

令和6 年1 月1 日以降

※令和5 年末までとなる改正前の一般NISA 及びつみたてNISA 制度に おける投資は、新制度のNISA の非課税限度額には含まれず、現行 制度の取扱いが継続される ※ジュニアNISA については、期限をもって終了

特定中小会社が 設立の際に発行 した株式の取得 に要した金額の 控除等の特例

【新設】

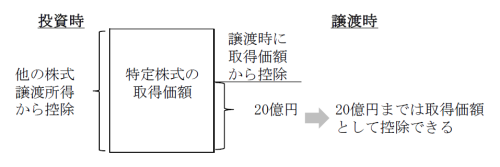

○保有株式等を売却してスタートアップ企業に再投資する場合の優遇

【投資時】 特定株式を払込みにより取得した居住者等は、その特定株式の取得価 額を 、その取得をした年分の一般株式等に係る譲渡所得等の金額又は上場株式等に係る譲渡所得等の金額から控除 する

※特定株式の対象となるスタートアップ企業の要件 ①その設立の日以後の期間が1 年未満の中小企業者であること ②販売費及び一般管理費の出資金額に対する割合が100 分の30 を 超えること ③特定の株主グループの有する株式の総数が発行済株式の総数の 100 分の 99 を超える会社でないこと ④金融商品取引所に上場されている株式等の発行者である会社で ないこと ⑤発行済株式の総数の2 分の1 を超える数の株式が、一の大規模 法人及び当該大規模法人と特殊の関係のある法人の所有に属し ている会社又は発行済株式の総数の3 分の2 以上が大規模法人及 び当該大規模法人と特殊の関係のある法人の所有に属している 会社でないこと ⑥風俗営業又は性風俗関連特殊営業に該当する事業を行う会社で ないこと

【譲渡時】 投資時に譲渡所得等の控除の適用をした特定株式の取得価額は、 その 取得に要した金額から投資時に控除した金額のうち20 億円を超える 部分の金額を控除した金額 とする。

【注意点】 エンジェル税制との選択適用となる

大綱では適用 期日等の具体 的な明記なし

エンジェル税制、 ストックオプシ ョン税制の緩和

○エンジェル税制の緩和 投資時にエンジェル税制(譲渡所得の特例)の適用を受けた特定株式 を譲渡した場合、その取得価額について優遇計算 をする また、エンジェル税制(譲渡所得の特例、寄付金控除)の適用対象と なる特定新規中小企業者の要件が緩和される

○ストックオプション税制の税制適格要件の緩和 ストックオプション税制について、一定の株式会社が付与する新株予 約権について、権利行使期間を付与決議の日後15 年間 とする

※「一定の株式会社」とは、設立の日以後の期間が5 年未満の株式会 社で、金融商品取引所に上場されている株式等の発行者である会社以 外の会社であることその他の要件を満たすもの

大綱では適用 期日等の具体 的な明記なし

高所得者である 富裕層に対する 課税強化

○高所得者層ほど税負担率が低くなる逆転現象の是正 【適用要件】 (基準所得金額-3 億3,000 万円)×22.5% > その年の基準所得税額 【課税追加額】 超える金額に相当する所得税を課す

※基準所得金額 その年分の所得税について申告不要制度を適用しないで計算した合計所得金額 ※基準所得税額 その年分の基準所得金額に対する所得税の額

令和7 年分以 後の所得税に ついて適用

その他

〇個人事業者の各種届出等の見直し 各種届出書の提出期限を「確定申告期限まで」とする 記載事項の簡素化を図る

〇源泉徴収票の提出方法等の見直し 市区町村に給与支払報告書を提出した場合には、その報告書に記載された給与等は税務署に源泉徴収票を提出したものとみなす

〇扶養控除等申告書や保険料控除申告書の記載事項の簡略化

令和8年~令和9年にかけて適用

■ 資産課税 資産課税においては、令和3年度税制改正大綱から検討課題に掲げられていた相続税と贈与税を一体に捉えて課税する制度について、相続時精算課税制度と暦年課税制度の両方で改正がついに行われることになりました。

項目 内容 適用期日等

相続時精算課税制度の見直し

○相続時精算課税適用者が贈与により取得した財産に係るその年分の贈与税については、現行の基礎控除2,500万円とは別途に、課税価格から基礎控除110万円を控除 できる

【相続時精算課税の計算方法】 {(贈与額 – 110万円※)- 2,500万円}×20% ※贈与額が年110万円以下の場合は、申告不要 さらに相続時の持戻計算の対象外

令和6年1月1日以後に贈与により取得する財産に係る 相続税又は贈与税

生前贈与加算の期間の延長

○相続財産に加算される生前贈与の期間を3年から7年に 延長

○延長される4年間(相続開始前3年超7年以内の期間 )に受けた贈与については、総額100万円 まで相続財産に加算されない

令和6年1月1日以後に贈与により取得する財産に係る 相続税

一括贈与非課税措置の見直し 【延長・強化】

〇教育資金の一括贈与の非課税措置の見直し 1.3年間の延長が行われる 2.贈与者の教育資金の一括贈与の非課税について、未使用の管理残額の全てが相続税の課税対象となっているが、死亡の日において受贈者が一定要件に該当する場合、相続税の課税対象にならない。ただし、相続税の課税価格が5億円を超えるときは、要件に関わらず、管理残額の全てが相続税の課税対象 【相続税の対象外となる受贈者の要件(いずれかに該当)】 ①受贈者が23歳未満である場合 ②受贈者が学校等に在学している場合 ③受贈者が教育訓練給付金の支給対象となる教育訓練を受講している場合

3.教育資金契約の終了時に贈与税が課されるときは一般税率 が適用

〇結婚・子育て資金の一括贈与の非課税措置の見直し 1.2年間の延長 が行われる 2.資金契約の終了時に贈与税が課されるときは一般税率 が適用

令和5年4月1日以後の贈与

■ 消費課税

項目 内容 適用期日等

適格請求書等保存方式に関する見直し

○適格請求書発行事業者となる小規模事業者の仕入税額控除の特例 免税事業者が適格請求書発行事業者となった こと又は課税事業者選択届出書を提出したことで課税事業者になる 場合には、その課税期間における課税標準額 に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割(2割特例)とすることができる ※2割特例の選択は、申告書への付記のみ で適用が受けられる

令和5年10月1日から令和8年9月30日までの3年間

○少額取引に係る事務負担の軽減 基準期間における課税売上高が1億円以下 又は特定期間における課税売上高が5,000万円以下 である事業者が、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満 である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める 経過措置を講ずる

令和5年10月1日から令和11年9月30日まで

○適格返還請求書の交付に係る事務負担の軽減 売上げに係る対価の返還等に係る税込価額が1万円未満 である場合には、その適格返還請求書の交付義務を免除 する

令和5年10月1日から

○適格請求書発行事業者への登録の手続きの柔軟化 1.令和5年10月1日から適格請求書発行事業者の登録を受けようとする事業者が、本来の期限である3月31日後に提出する登録申請書に記載する「困難な事情」については、記載が不要とされる

2.免税事業者が適格請求書発行事業者の登録申請書を提出し、課税期間の初日から登録を受けようとする場合には、当該課税期間の初日から起算して15 日前の日 (現行:当該課税期間の初日の前日から起算して1月前の日) までに登録申請書を提出しなければならない こととされる

令和5年4月1日から

■ 納税環境整備その他

項目 内容 適用期日等

電子帳簿等保存制度の見直し

○優良な電子帳簿に係る過少申告加算税の軽減措置の対象となる電子帳簿の範囲が明確化される

○スキャナ保存制度について、スキャナ読込された資料の解像度、階調及び大きさに関する情報の保存要件と、記録事項の入力者等に関する情報の確認要件を廃止し、相互関連性要件を重要書類に限定

○電子取引データ保存の見直し 1.現行の宥恕措置は、令和5年12月31日の期限をもって廃止し、令和6年1月1日からは新しい猶予措置 に改組される 次の場合には保存要件にかかわらず電子データでの保存が可能 となる ① 納税地等の所轄税務署長が、保存要件による保存ができなかったことについて、「相当の理由」がある と認める ② 質問検査権に基づく電子データのダウンロードの求め 及び出力書面(整然とした形式及び明瞭な状態で出力されたものに限る)の提示又は提出の求めに応じる

2.質問検査権に基づく電子データのダウンロードの求めに応じることができるようにしている場合には検索要件の全てを不要 とする措置の対象者の拡大 ①判定期間の売上高が5,000万円以下(現行:1,000万円以下)である保存義務者 ②出力書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限る) の提示又は提出の求めに応じることができるようにしている保存義務者

令和6年1月1日から施行

その他

○無申告加算税の割合の引き上げ

○ダイレクト納付の利便性の向上

○スマートフォン用電子証明書を利用したe-Taxの利便性の向上

○防衛費の財源確保のための措置

防衛力の抜本的な強化を行うに当たり、税制部分については、令和9年度に向けて複数年かけて段階的に実施する。令和9年度において、1兆円強を確保する 具体的には法人税、所得税、たばこ税について、以下の措置を講ずる

1. 法人税 法人税額に対し税率4〜4. 5%の新たな付加税を課す 。中小法人に配慮する観点から、課税標準となる法人税額から500万円を控除する

2.所得税 所得税額に対し、当分の間、税率1%の新たな付加税を課す 。現行の復興特別所得税の税率を1%引下げる とともに、課税期間を延長する

3.たばこ税 3円/1本相当の引上げ を、段階的に実施する

令和6年以降の適切な時期

以下のリンクより、本記事をPDF資料でダウンロードいただけます。

お役立ち最新情報 アクタス税理士法人

![]() 増税

増税 ![]() 減税)

減税)