インボイス方式と電子化との関係

複数税率に対応した請求書等に変わります。買手側はきちんと保存を!

- インボイス方式では、売手は「適格請求書等」の交付とその写しの保存が必要となります

- 買手が仕入税額控除を受けるためには、帳簿とインボイスの保存が必要となります

- インボイスの発行には、登録番号を得るための登録申請が必要となります

インボイス方式制度の概要

適格請求書等保存方式(インボイス制度)は、令和5年10月1日から導入される新たな仕入税額控除の方式です。買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)から交付を受けた適格請求書(インボイス)の保存等が必要となります。

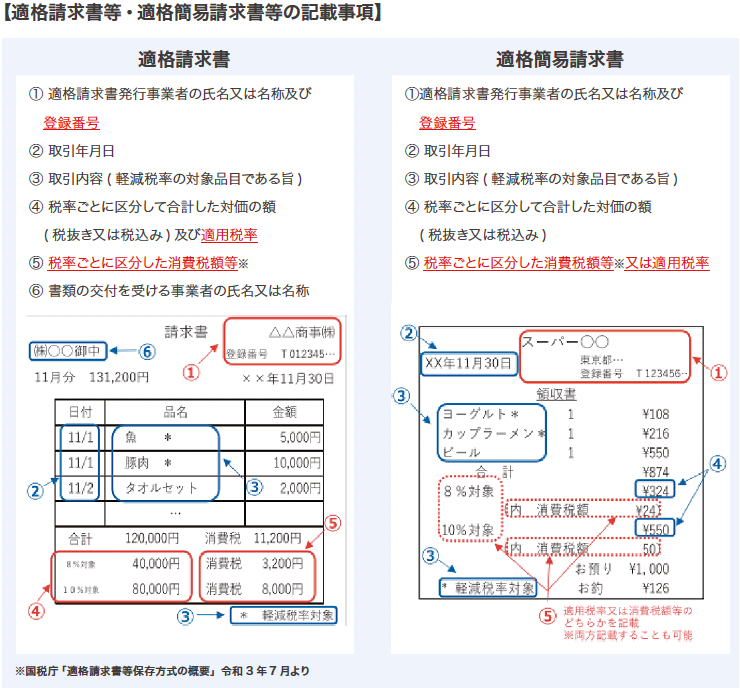

- 適格請求書(インボイス)とは

-

インボイス方式における適格請求書等は、売手が買手へ対して正確な消費税額や適用税率を伝える手段です。適格請求書等には、現在の区分記載請求書等の記載事項に加えて以下の2点の記載が必要となります。

①適格請求書等発行事業者の登録番号

②税率ごとの適用税率及び消費税額等

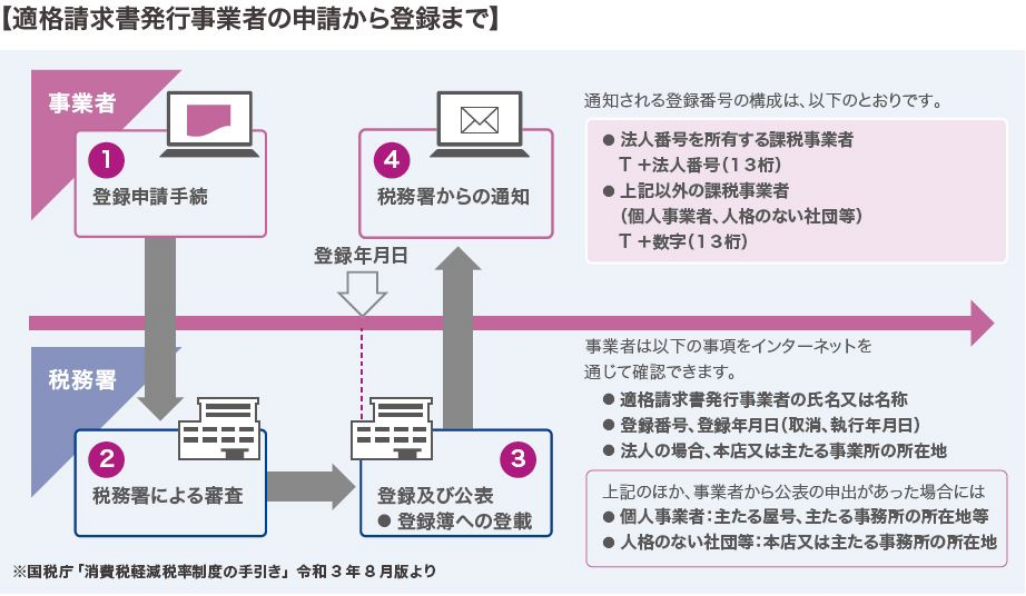

- 適格請求書発行事業者の登録

-

適格請求書を発行できるのは適格請求書発行事業者のみです。税務署に「適格請求書発行事業者の登録申請書」を提出して頂き、税務署から「登録番号」の通知を受ける必要があります。なお、登録番号は、次のWebサイトを通じて公表をされます。なお、課税事業者でなければ登録を受けることができません。

国税庁インボイス制度適格請求書発行事業者公表サイト

https://www.invoice-kohyo.nta.go.jp/

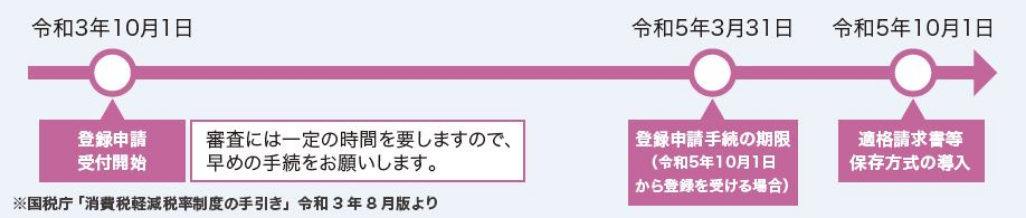

また、令和5 年10 月1 日からの登録を受けるためには、原則として、令和5 年3 月31 日までに申請書を提出する必要があります。

- 適格請求書等の交付義務

- 適格請求書発行事業者には、相手方(課税事業者に限る)からの求めに応じて適格請求書を交付する義務及び交付した適格請求書の写しを保存する義務が課されます。また、交付した適格請求書に誤りがあった場合には、修正した適格請求書を交付しなければなりません。

- 適格請求書等保存方式の注意点

- 適格請求書の交付義務が免除される取引がある(売手側)

- 公共交通機関である船舶バス鉄道等による旅客の運送で3万円未満の取引や、自動販売機による課税資産の譲渡等で3万円未満の取引や、郵便切手を対価とする郵便サービスなど一定の取引については、適格請求書の交付義務が免除されます。

- 帳簿への記載と保存をもって仕入税額控除が認められる場合がある(買手側)

- 上記で示した適格請求書の交付義務が免除される取引や、従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等の課税仕入れなどについては、帳簿のみの保存で仕入税額控除が認められます。

- 取引先から請求される立替経費について(買手側)

- 取引先に経費を立て替えしてもらった場合、取引先宛に交付された適格請求書の保存では仕入税額控除の要件を満たしません。そのため、取引先から「立替金精算書等」を別途発行してもらう必要が生じます。

- 消費税額等の1円未満の端数処理について(売手側)

- 適格請求書の記載事項である消費税額等については、一の適格請求書につき、税率ごとに1回の端数処理を行い、一の適格請求書に記載されている個々の商品ごとに消費税額等を計算し、1円未満の端数処理を行い、その合計額を消費税額等として記載することは認められません。なお、切上げ、切捨て、四捨五入などの端数処理の方法については、任意の方法とすることができます。

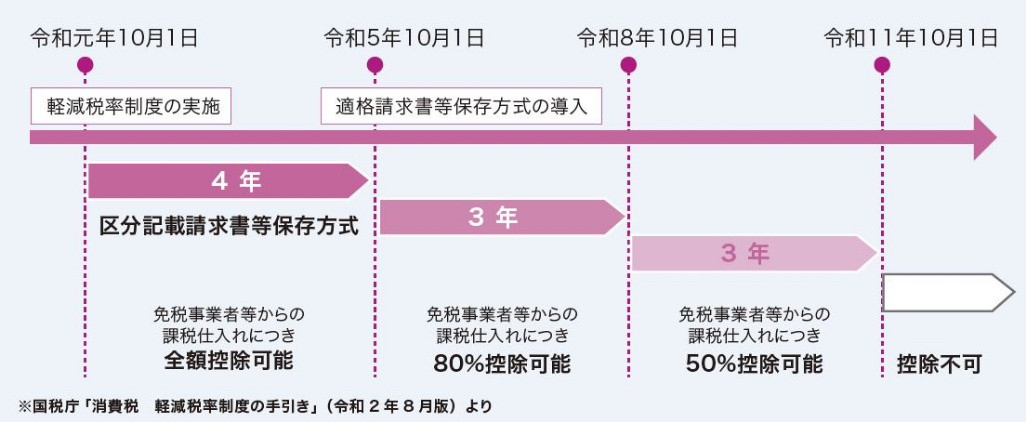

- 免税事業者からの仕入れ(買手側)

- 適格請求書等保存方式の導入後は、免税事業者や消費者など適格請求書等発行事業者以外から行った課税仕入れについては仕入税額控除ができなくなります。なお一定期間ついては、以下に示す仕入税額控除ができる経過措置があります。

- 適格請求書(インボイス)に係る電磁的記録について

-

適格請求書発行事業者は、適格請求書等を書面に代えて電磁的記録により提供することができます。これは電帳法上の電子取引に該当し、電子適格請求書の提供があった場合、買い手側はもちろん、売り手側も電子帳簿保存法に準じた方法により保存しなければなりません。

電子インボイスの提供には、光ディスク、磁気テープ等の記録用の媒体による提供のほか、例えば、次に掲げるようなものが該当するとされています。

1)いわゆるEDI取引を通じた提供

2)電子メールによる提供

3)インターネット上のサイトを通じた電子データの提供

適格請求書等保存方式と電子適格請求書への実務対応

「ここ」がポイント!

売り手は、以下の確認を行いましょう。

① 適格請求書発行事業者の登録

② 適格請求書の記載要件を満たすシステムの導入

③ 適格返還請求書への対応検討

④ 適格請求書の電子化の検討

① 免税事業者からの仕入等の有無の確認及び対応の検討

② 適格請求書の電子帳簿保存法の活用検討

① 適格請求書発行事業者の登録

② 適格請求書の記載要件を満たすシステムの導入

③ 適格返還請求書への対応検討

④ 適格請求書の電子化の検討

買い手は、以下の確認を行いましょう

① 免税事業者からの仕入等の有無の確認及び対応の検討

② 適格請求書の電子帳簿保存法の活用検討

・現在の区分記載請求書等保存方式では、軽減税率の対象品目であることなど、必要事項の記載がないときは買い手が追記できましたが、インボイス方式では必要事項について買い手が追記することはできないようになります。

・インボイス制度では、適格請求書発行事業者でない免税事業者からの仕入れは、原則として、仕入税額控除を行うことができなくなることから、免税事業者との条件を見直す必要がでてきますが、他の法律に抵触しないような対応が必要になります。

「ここ」がポイント!

・適格請求書を発行できるのは、登録を受けた適格請求書発行事業者に限られ、この登録を受けられるのは課税事業者に限られます。

・適格請求書の内容は、現在の請求書の内容に加え、「登録番号」と「税率ごとの消費税額及び適用税率」を加えたものになります。

・記載事項である消費税額等については、ひとつの適格請求書につき、税率ごとに1回の端数処理を行います。請求書に記載されている個々の商品ごとに消費税額等を計算し、1円未満の端数処理を行い、その合計額を消費税額等として記載することは認められません。